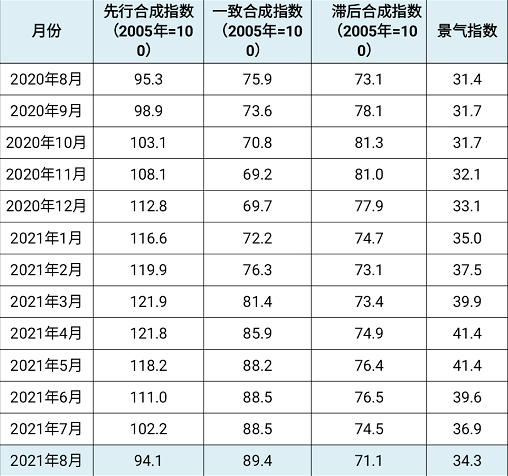

指数监测模型结果显示,2021年8月,中国铜产业月度景气指数为34.3,较上月回落2.6个点,位于“正常”区间运行;先行合成指数为94.1,较上月下降8.1个点。近13个月中国铜产业月度景气指数见表1。

表1 2020年8月至2021年8月

中国铜产业月度景气指数表

一、景气指数在正常区间小幅回落

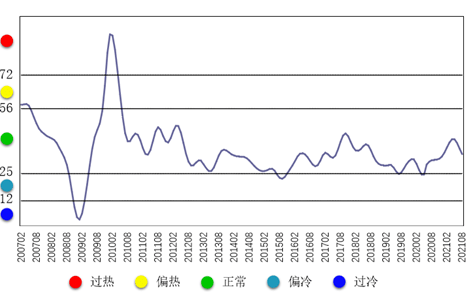

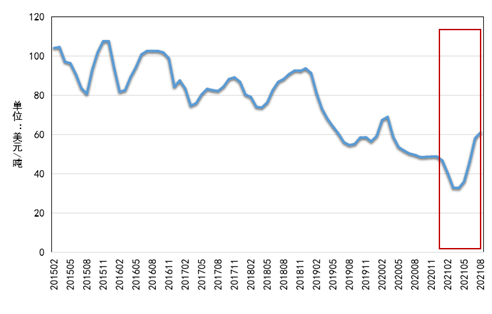

2021年8月,中国铜产业月度景气指数延续6月起的回落趋势,环比下降2.6个点至34.3,位于正常区间运行。中国铜产业月度景气指数变化趋势如图1所示。

图1 中国铜产业月度景气指数变化趋势图

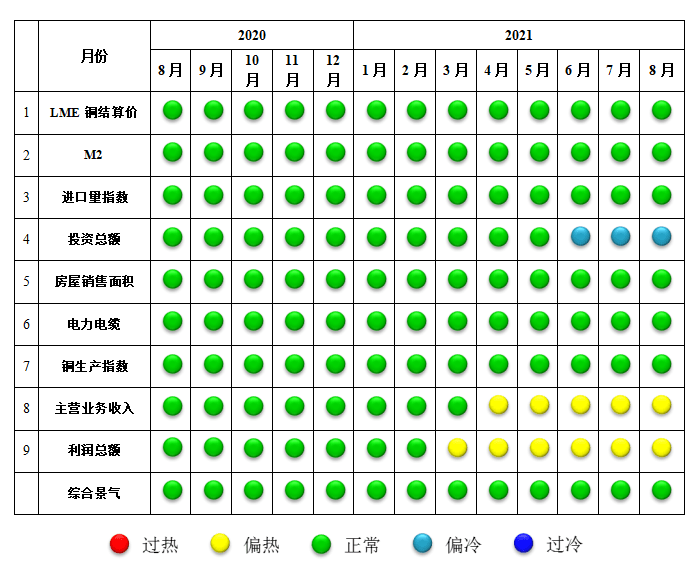

由中国铜产业月度景气信号灯可见(见图2),2021年7月,在构成中国铜产业月度景气指数的9个指标中,主营业务收入、利润总额2个指标位于“偏热”区间;LME铜结算价、M2、进口量指数、房屋销售面积、电力电缆、铜生产指数6个指标位于“正常”区间;投资总额1个指标位于偏冷区间。

图2 中国铜产业景气灯图

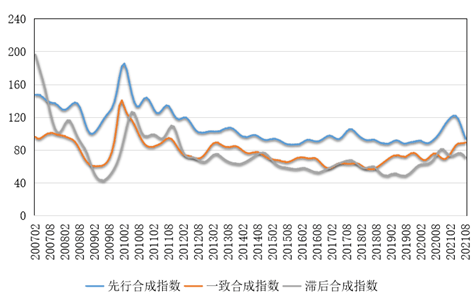

二、先行合成指数持续下降,且降幅明显

2021年8月,中国铜产业先行合成指数94.1,较上月回落8.1个点,持续下降。中国铜产业合成指数曲线如图3所示。在构成中国铜产业先行合成指数的6个指标中(季调后数据),进口量指数、铜产业投资总额和商品房销售面积环比分别下降1.5%、32.7%和1.7%。

图3 中国铜产业合成指数曲线图

三、产业运行态势分析

2021年8月,中国铜产业运行呈现以下三方面特点。

一是铜冶炼企业普遍盈利,但利润来源并不稳固。2021年8月,在世界铜精矿供应趋势恢复,以及中国铜冶炼骨干企业原料结构调整工作成效等综合作用下,铜精矿加工费继续回升。8月末,铜精矿现货TC报价60-62美元/吨,较7月末回升4美元/吨,铜冶炼企业直接经营压力有所缓解,但加工费仍处近年低位。近年进口铜精矿现货TC运行情况如图4所示。

从冶炼企业利润指标上看,1-7月中国铜冶炼企业实现利润总额106.9亿元,同比增长87.5%;骨干铜冶炼企业半年报显示普遍盈利。这其中,除库存原料价差利润贡献外,因硫磺制酸受限而推动的冶炼酸价格快速上涨是主要原因。2021年,冶炼酸一改部分地区0元出厂的被动局面,上涨至900元/吨,创2011年后新高。从冶炼厂利润构成上看,主业盈利能力微薄,附产贡献主要利润的局面并不稳固,铜冶炼企业经营压力仍在。

图4 铜精矿现货TC价格走势图

此外,虽然云南等地限电对精炼铜产量形成一定抑制,但8月中国铜冶炼企业检修力度有所减弱,且硫酸价格刺激冶炼厂生产,因而8月中国精炼铜产量87.4万吨,环比增长3.3%,同比增长1.9%,精炼铜供应仍有增长。

二是初级消费同比增长,国内精炼铜显性库存下降。新能源产业发展及“双碳”行动带动的潜在清洁能源投资,利好电力领域精炼铜消费。8月,中国电力电缆产量578.3万千米,环比增长7.7%,同比增长15.5%。产业内铜加工企业反应7、8月份开工率尚可,有淡季不淡迹象。8月,中国铜材产量190.2万吨,环比增长3.9%,同比增长5.2%。初级消费向好带动去库存,8月末,SHFE铜库存减少2.5万吨至6.9万吨,呈现连续下降趋势。

8月,中国铜初级消费表现尚可,但终端消费数据并不理想。汽车产量仍受制于芯片供应,月产量173.4万辆,环比下降6.4%,同比下降19.1%。空调产量1491.2万台,环比下降17.2%,同比增长4.3%。

三是铜价重心小幅下移。8月27日,国家物资储备调节局公告,将于近期投放第三批国家储备铜铝锌合计15万吨,其中铜3万吨。8月30日召开的中央全面深化改革委员会第二十一次会议上审议通过了《关于改革完善体制机制加强战略和应急物资储备安全管理的若干意见》,强调要增强大宗商品储备和调节能力,更好发挥战略储备的稳定市场功能。从政策上看,国家大宗商品调控基调不改,信号鲜明。

价格走势上,美元走势对铜价仍有影响。基本面,铜精矿供应趋势恢复,矿端对铜价支撑作用有所减弱。但国内初级消费恢复,库存下降对铜价上行形成一定支撑。

8月,LME当月期和三月期铜均价分别为9357美元/吨和9372美元/吨,环比分别下跌0.8%和1.0%,同比分别上涨44.0%和44.5%。

8月,SHFE当月期和三月期铜均价分别为68604元/吨和69189元/吨,环比分别下跌1.2%和0.8%,同比分别上涨33.4%和35.7%。

最后,中国再生铜进口持续向好。7月进口再生铜14.9万吨,同比增长98.9%。对改善中国铜原料结构,实现产业降碳运行起到积极作用。

综合而言,2021年8月,中国铜产业整体阶段性平稳运行,但核心压力仍在。初步预计,中国铜产业景气指数仍将位于“正常”区间运行。

来源:中国有色金属报